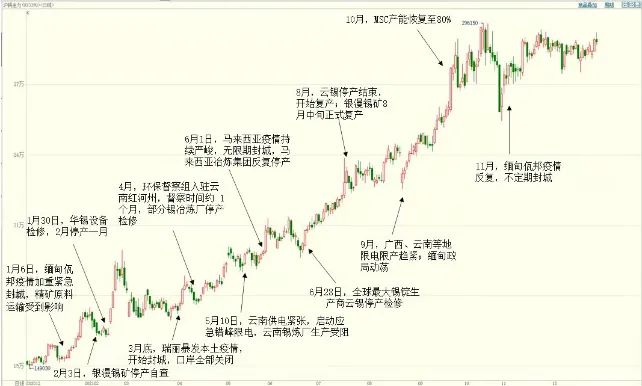

即将过去的2021年,大宗商品市场的剧烈波动超乎了我们的预料,有人欢喜有人忧!

细看这一年各类商品的表现,全年涨幅榜中,锡稳坐“头把交椅”!2021年,沪锡开启了一场波澜壮阔的牛市行情,全年涨幅居有色板块乃至大宗商品之首,截至12月27日,沪锡指数全年涨幅88.9%。

分季度看,从第一季度到第四季度,季季上涨,从未停歇!

“沪锡从一季度到四季度均呈现较为凌厉的单边上涨,主要驱动逻辑来自供应端扰动。从全年看,锡价走高伴随着国内外锡锭显隐性库存不断下降,进一步佐证供需紧平衡的事实。”中信建投期货有色分析师江露说。

2021年季季上涨

一季度,伦锡、沪锡涨幅分别达到24.1%和14.9%。

宏观方面:美国新一轮抗疫救济计划有望落地,叠加宽松的货币政策,全球流动性充裕,同时疫苗接种速度加快,使得市场忧虑有所缓和,有色金属市场呈现普涨行情。

基本面方面,锡矿主要供应地区缅甸佤邦等海外疫情加剧导致部分矿山停产,供应恢复不及预期刺激锡价走高。

“一季度国内银漫锡矿、华锡停产,进口受制于疫情加剧而下滑,海外伦锡创纪录高升水,原料供应偏紧,锡价创出新高。”一德期货有色金属分析师吴玉新说。

二季度,伦锡、沪锡分别上涨22.3%和22.8%。

这一阶段,受疫情持续影响,马来西亚等部分地区冶炼企业减产,叠加国内环保政策升温,部分企业开始出现限电,同时下游终端需求保持较强态势,并未出现畏高情绪,供需结构错配继续刺激锡价走高。

方正中期期货有色研究员刘崇娜表示,由于马来西亚MSC冶炼厂宣告减产,云南瑞丽疫情导致锡矿进口受限,环保督查抑制个旧地区产量释放,进一步助推锡价上行。

三季度,伦锡、沪锡分别上涨7.4%和25.9%。

8月底,广西和云南等地大规模限电导致锡锭产量下降,市场对能耗双控政策预期升温,盘面呈现内盘明显强于外盘格局。

同时,终端消费旺盛,电子产品产量及光伏装机量同比高增长,国内锡锭库存降至近五年新低。

“可以看到,第二和第三季度锡价几乎呈单边上涨走势,受德尔塔毒株扩散影响,马来西亚锡冶炼集团减产,缅甸开工受限,国内环保督察加上广西、云南限电,以及电子产品、光伏和新能源车的需求旺盛,上述诸多因素合力推涨锡价。在此期间,有色金属抛储、部分冶炼厂复产也对锡价有过扰动,但难改供需偏紧局面。”吴玉新解释说。

四季度,伦锡、沪锡分别上涨17.3%和6.2%。

这一阶段,锡价一度创出一年新高,主因是受国内外库存继续下降叠加欧洲能源危机的影响,但随后煤炭价格连续大跌扰动市场,同时锡供应也有修复预期,锡价上行遇阻,但在低库存支撑下,锡价呈现出高位振荡。

刘崇娜表示,四季度高锡价向下游传导不畅,企业多维持刚需采购,且国内外库存整体自低位回升,锡价持续上行后涨势暂缓。

中信建投期货有色金属分析师王贤伟认为,2021年锡价如此强势的原因,主要是全年强基本面逻辑未能打破。一方面,全球供应端持续受限,海外主要矿山受疫情影响导致生产及运输受阻,而国内供应则主要受环保限产和能耗双控等因素影响。另一方面,消费端受益于新能源板块的崛起和今年出口仍保持着较高的增速,带动全年锡锭库的快速去化,需求缺口长期维持推动价格走高。

2022年供需缺口将收窄

那么,即将到来的2022年,“锡牛”能否延续,又有哪些“风口”值得关注?

展望2022年,江露认为,从宏观看,全球流动性继续收紧,美国存在进一步收紧货币政策的预期,同时,IMF预测2022年全球经济增速将放缓。国内方面,政策端有托底的可能。总体来看,全球经济承压对大宗商品价格形成拖累。从基本面看,本轮锡价趋势性上涨主要来自供需错配,供应端需要注意供应恢复的节奏,其中主要看疫情的节奏。在目前矿山高利润背景下,海外地区复产预期较强,初步预计2022年上半年产量继续回升。需求端,光伏需求可能会是亮点之一,但总体需求受制于宏观经济承压而偏弱。基于此,2022年锡价不具备大幅上行空间,预计全年运行在200000—320000元/吨。

刘崇娜认为,疫情对海外锡矿生产的影响料将减弱,缅甸、印尼等锡矿产量料有明显回升。马来西亚MSC复产及印尼天马冶炼厂将对精锡供给贡献增量。需求方面,全球光伏装机量有望保持20%以上增长,带动锡约1%的需求增长。库存方面,2021年年底全球锡库存处于低位,考虑到过去数年锡矿勘探资本投入不足,在产矿山品位下降,供给弹性较低,库存难有大幅回升。预计2022年全球锡市料将延续短缺局面,但缺口将进一步收窄。同时,在美联储货币紧缩政策下,美元指数料振荡走高,对有色金属形成利空影响。从技术上看,2022年锡价或类似于2017—2019年的横盘整理行情,沪锡运行区间在250000—330000元/吨,伦锡在34000—42000美元/吨。

王贤伟认为,2022年锡市供应偏紧格局仍将维持,但供需缺口将有所收窄。一方面,随着海外主产国疫苗接种率持续提升,疫情对当地供应链的干扰将有所削弱,产量供应开始恢复。同时,锡价的持续走高极大提升了采矿利润,虽然新矿的投产周期较强,但能刺激一部分高成本矿区重新投产,预计2022年海外锡矿产出较2021年有所增加,精炼锡供应将随着锡矿产出的修复同步改善。需求方面,考虑到2022年稳增长背景下,基建投资将获政策端支持,而新基建中5G、大数据中心、人工智能、物联网等领域均能提供部分增量。另外,新能源领域中光伏、电动车消费增速将继续提升,即使考虑到出口增速放缓,预计消费整体表现仍相对乐观。唯一需要关注的是,在全球流动性收紧背后,大宗商品是否会面临较大回调压力。预计2022年全球锡价维持高位振荡走势,沪锡运行区间在250000—330000元/吨。