本周油脂走势先扬后抑。上周巴西不利生柴政策及原油大跌拖累令油脂走弱明显,本周初油脂盘面随利空释放及原油走升一度出现超跌反弹。但好景不常,美国生柴政策利空终于随姗姗来迟的可再生能源掺混方案兑现出来,马棕11月超预期累库也令市场看空情绪再度增长,油脂盘面奔向上周创下的低点,油脂牛市终结?

一、美国环保署RVOs方案公布,生柴题材的最后利空落地

本周美国EPA公布推迟多次的可再生燃料掺混方案,市场对未来一年的生物燃料需求终于获得指引。在该提案中,为适应2020-2021年间新冠大流行造成的燃料需求下滑,EPA提议削减2021年可再生燃料掺混义务至185.2亿加仑并追溯性下调2020年掺混义务,与此前路透报道知情人士透露的方案基本一致。由于玉米乙醇通常是填补高级生物燃料以外掺混义务的成本最低廉的传统可再生燃料,玉米的可再生燃料用量受掺混总量的高低影响较大,因而与预期基本一致的掺混总量并未在美玉米市场引发多大反响。

相比之下,该提案中偏保守的生物质柴油掺混要求对美豆油市场的影响则更大一些。今年上半年,拜登政府的减碳目标及对可再生柴油的政策支持驱动了美豆油波澜壮阔的上涨行情,在可再生柴油产能激进的扩张预期下,市场对美豆油的生物燃料需求前景十分看好,这一度推动美豆油期价刷新2008年能源危机炒作时的高点。虽然现实比预期更骨感,在回收油、玉米油、动物油产量回升及美豆油的持续高价之下,2021年的美豆油投料占比较2020年下滑明显,这较大程度地造成了美豆油生物燃料用量的不及预期。然而,EPA多次推迟可再生燃料掺混方案公布令市场持续缺乏指引,USDA在12月美豆油平衡表中仍将2021/22年度的可再生燃料需求保持在110亿磅高位,较2020/21年度88.5亿磅的需求仍有24.3%的增幅。

然而,根据EPA最新的可再生能源掺混目标,2022年生物质柴油的强制掺混量将仅由24.3亿加仑增长13.6%至27.6亿加仑,增幅明显不及USDA预估。即便考虑到高级生物燃料掺混义务主要由生物质柴油来完成,高级生物燃料11%的掺混义务增幅明显不支持美豆油生物燃料用量的如此增长,这意味着随着RVOs尘埃落定,美豆油平衡表将面临可再生燃料需求的下调压力。参考生物质柴油掺混义务量的增幅,21/22年度的美豆油需求可能落在100-105亿磅左右,且市场担忧2020-2021年度调降的可再生燃料掺混总量可能将使更多的生物质柴油可再生能源D4识别码被结转,这打压近几日美豆油价格大幅回落。

然而,EPA在回溯性降低可再生燃料掺混目标的同时也拒绝了所有等待审批的小型炼油厂豁免申请,还在2022年207.7亿加仑的可再生燃料掺混义务之外额外增加了2.5亿加仑的补充义务,且预计2023年也将有2.5亿加仑的补充义务,合计5亿加仑的补充义务将足够覆盖2014年以来发放的所有豁免额度,长期来看美国可再生能源的掺混量增长依然可以期待,倒也不是完全的悲观。

今年来自天然气、煤炭及原油短缺的危机让各国普遍感受到了能源独立的重要性,为避免再被从能源上卡脖子,也为完成巴黎气候协定框架下的“碳达峰”及“碳中和”目标,包括可再生燃料在内的可再生能源的发展在未来将是大势所趋。但考虑到现实条件的制约,在植物油偏紧的供应、历史高位的价格及政府与日俱增的财政补贴及利益集团游说压力下,不止是美国,下半年以来的巴西、阿根廷、印尼等国家的生物燃料政策也纷纷在收敛激进锋芒,产能扩张速度呈现放缓的特征,修正此前市场对植物油可再生能源需求的过满预期。随着近期南美、东南亚、欧洲、美国等地区的最新可再生能源政策出台,预期修正后的植物油市场在生物柴油题材上或将逐渐出尽利空,长周期的产业扩张趋势在未来可能会再度进入投资者视野。

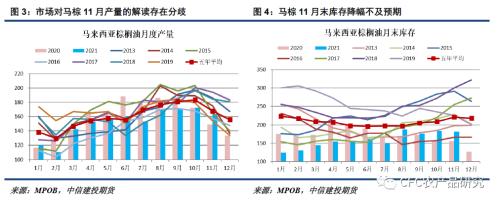

二、市场对马棕产量的分歧随MPOB月报公布而增加

本周MPOB月报虽因马棕11月超预期累库而整体偏空,但也进一步确认了马棕当前恢复得并不尽如人意的产量。马棕11月163万吨环比降5.27%的产量不仅明显低于主流机构170-174万吨的预估,也差于MPOA环比降4.74%的预估。虽然产量同比有明显增幅,且与五年同期均值差距缩窄,令部分投资者将该产量解读为产量恢复乐观。但考虑到马棕在2020年11月-2021年2月间经历过较严重的减产,11月同比增幅的参考性需要打个折扣。此外,在马棕10月产量继续受劳动力制约的背景下(对比8-10月产量,马来现有劳动力能收获的棕榈油在170万吨左右),11月产量可能还有部分本应归属于10月的产量,看起来似乎还不错的163万吨产量可能是虚高的。因而我们对马棕产量恢复暂持谨慎态度,认为这仍需等待12月产量数据的进一步验证。

劳动力固然是阻碍马来西亚棕榈油产量的一个重要因素,但决定棕榈油产量的因素是错综复杂且较难量化的,过多降雨、物流限制、树龄老化、缺乏养护、干旱滞后影响等均会限制产量的发挥。而根据我们此前的了解,马来西亚除了劳工短缺之外,树龄老化、缺乏养护、2019年干旱的第二波冲击等因素也导致了棕榈果串的偏少,这可能继续导致未来几个月的马棕产量恢复不及预期。理解了这一点之后,我们也能更好理解为什么并不缺乏劳工的印尼棕榈油产量会出现不及预期的情况。

由于在产量上存在较大分歧,市场对后期马棕12月末库存预估也存在较大差距,多空主要分歧正源于此,需要继续跟踪12月阶段性产量预估。目前笔者见到的较激进的预估将马棕12月末库存放在200万吨左右,持较为看空的观点。但笔者将12月出口放在132万吨(环比-10%,同比-19%,12月1-10日出口环比小增),12月产量放在较五年均值持平至降5%,对应产量148万吨(环比减10%,同比增11%)至156万吨(环比减5%,同比增17%),测算出的12月末库存预估只有170-180万吨,依然处于供应偏紧的状态,所以看空油脂也相对谨慎。

随着本周美国RVOs方案公布,生物柴油市场的最后一个政策利空落地,价格持续回落后生柴题材预计将逐渐迎来利空出尽。MPOB12月报告并未带来太多指引,如前文所分析的,市场对马棕11月产量的解读存在分歧,预计马棕产量依然是油脂市场多空分歧及盘面波动的重要源泉,需要进一步跟踪。由于产量影响因素的错综复杂,明年1季度前马棕产量恢复依然存在不及预期的可能性,所以在见到12月好于预期的产量之前,我们并不愿太过看空油脂,油脂多头虽然大势已去,但牛市终结的时间可能还没到来。虽然在当前日渐浓郁的空头氛围笼罩下,不排除盘面被砸出情绪低点的可能,但若实际产量兑现不及预期,报复性拉涨则有可能再度出现,高波动率市场下多空双方均需做好仓位及资金管理。