在对疫情的炒作告一段落后,原糖跟随原油止跌反弹,走势回归基本面,价格重回印度出口平价位上方;相比之下,郑糖在经历超跌之后,反弹幅度不及原糖,内外价差再次拉大,进口糖利润重新倒挂;国内即将开始进行春节的节前备货,在产需双弱的基本面下,估值偏低的郑糖能否如期反弹?

本文将围绕以下两方面回顾和展望糖市:

1、原糖反弹+海运费掉头,进口成本再次上涨,郑糖估值偏低

2、压榨高峰VS节前备货,春节节前备货行情影响几何?

国际糖市重回基本面

原糖反弹进口利润上涨

奥密克戎毒株的传染性虽然比德尔塔毒株的传染性更强,但是重症率低,在恐慌情绪泛滥结束后,市场重回理性,原糖的走势回归基本面。在全球糖市仍然维持产需缺口的预期下,市场定价逻辑维持“谁有糖谁有定价权”,而当前处于榨季中的印度,其出口平价将成为原糖的支撑。

据ISMA的报道:

【印度出口节奏较前期放缓,等待更高的原糖价格】根据 ISMA 数据, 2021-22 年度,印度已经签订了约 350万吨的食糖出口合同,大多数合同是在全球糖价在每磅原糖 20-21 美分范围内签订的。21/22年吨印度甘蔗最低收购价格上涨,导致的糖生产成本和最终出厂价格上涨,此外估计有约 34 0万吨糖当量用于乙醇生产,糖厂的库存压力偏小,预计糖厂将在国际糖价上涨至 21 美分/磅左右后才有进一步签订出口合同。

但实际计算印度的平价在18.5~19.5美分/磅左右(出口平价随着汇率和本国现货价格有适当的调整),因此预计短期原糖价格将围绕印度出口平价上下窄幅波动。

当原糖价格反弹且预计维持稳定之后,运费也出现了小幅增长,本周进口糖的成本整体上移。

第四季度散货船市场的需求旺季推动下,波罗的干散货指数涨幅明显,巴西糖的运费由每吨46美金涨至50美金,是进口成本重新回到6000元/吨以上的原因之一;而进口利润重新倒挂的主要原因由于郑糖反弹幅度不及原糖,当前巴西进口糖成本与郑糖的价差约为200元/吨,进口成本对于郑糖的支撑重现出现。

下一个炒作话题:春节节前备货

12月的压榨高峰持续给郑糖压力,接下来将迎来节前备货,但是并非每个年份都对兑现传统旺季的利多。

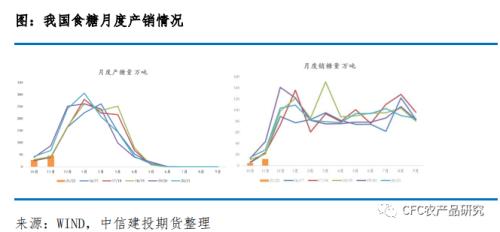

每年12-1月是我国食糖销售的传统旺季,其原因是元旦、春节带来的备货需求;从上图可看出,郑 糖价格容易在12-1月出现上涨。

但短期需求的上量对于郑糖的提振并非绝对的,因为12-1月既是需求旺季也是产糖高峰,产量和需求节奏以及春节时间需要互相配合,才能滋生出“节前备货”的利多行情。

通过溯源往年12-1月的产销、涨幅和春节时间可以发现:

1、春节在1月的年份,备货时间越紧迫,节前备货的行情启动早,郑糖容易在短时间冲高;比如19/20年度春节偏早,12月销量高于1月,春节备货的行情于12月较早的启动;相比之下,18/19年度春节在2月,1月才迎来备货需求的最高峰,备货行情的启动靠后,郑糖在1月才有明显的涨幅;

2、增产、压榨节奏偏快的年份,春节备货带来的提振不明显或完全被“压榨高峰供给偏松”的利空吞没,比如17/18年,春节时间靠后,又恰好是一个增产的年份,春节备货行情并未如期而至;

3、 今年的春节在2月1日,时间上可以和18/19年度的2月5月做参考,因此预计节前备货的需求高峰将更有可能发生在明年1月。

当前产销双弱的环境给了春节备货行情一些想象,但是上行空间有限:

截止11月底全国累计产糖量75.91万吨,同比减少32%,累计销量16.84万吨,同比减少61%;北方甜菜糖减产、南方开榨时间偏晚导致产量远不及往年同期,但是食糖作为刚需,春节12-1月的食糖销量通常在200万吨以上,单从产需情况上看,节前备货对于郑糖存在一定的提振作用,但是进口加工糖的居高不下,总供应量整体偏宽松可能会使“备货行情”来的不那么明显。

综上,进口利润再度倒挂,郑糖估值偏低;而对于下一个炒作的话题——节前备货持谨慎观点,由于2022年春节从2月开始,因此预计节前备货启动从1月开始,春节备货采购节奏将成为市场短期关注的重点,上行高度由当前的供需情况决定,尽管北方甜菜糖减产明显,但进口糖增量更加明显,供给整体偏宽松,因此带来的提振预计低于往年同期。

操作上,郑糖在经历大幅回调后开始反弹,向成本线靠拢,可沿成本线附近布多,关注下周公布的11月进口量数据,参考海关公布的到港数据,进口量预计会出现环比和同比上的减少,有望给市场带来情绪上的提振。