今年铝价先扬后抑,前三个季度铝价走出了较为流畅的上行曲线,最高触及24765元/吨,主因海外经济修复拉动消费,之后能耗双控以及电力短缺接力,供应端紧缺为铝价提供上行动力,进入十月下旬,煤价遭遇国家强监管,铝品种成本坍塌,铝价一泻千里,重回19000元/吨区间附近区间震荡,至此市场重新聚焦消费问题,铝价走势重回基本面逻辑。

明年我们认为双碳将持续扰动供应,电铝产能将在年底站上4023万吨,产能缓慢爬坡加上今年的低基数,明年电铝产量较今年几乎没有变化。

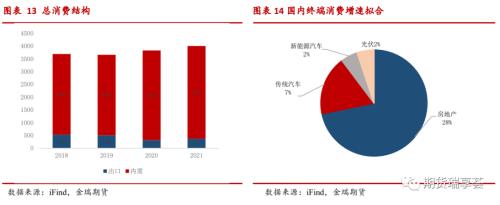

今年消费增长4.6%,海外与国内需求增长共同拉动了今年的消费,其中出口贡献1.4%的增量,内销贡献3.2%的增量。而明年地产在政策的施压下消费下行,消费转向新能源和基建等领域支撑,预计难有增量,或较今年下滑0.1%。

2022年铝价预期:基于双碳大背景下,我们认为明年全球铝市场将短缺68万吨,国内小幅短缺9万吨。沪铝价格波动区间在【17000,23000】之间,伦铝价格波动区间在【2400,3200】。

操作建议:建议一季度后观察去库节点,在去库逻辑下,月差走强的概率较大,建议择机布局月差正套或者交易基差走强逻辑。

风险因素:供应端“双碳政策”节奏放缓,边际宽松的政策下电解铝超预期复产,或是消费不及预期,则铝价有进一步下跌的可能。

正文

一、2021年铝市场行情回顾与逻辑梳理

1.1铝市场行情回顾

2021年对铝价来说可谓是波澜起伏,前三个季度铝价走出了较为流畅的上行曲线,从年初的15430元/吨一路上行摸高至24695元/吨,上涨幅度超过60%,进入十月下旬,铝价一泻千里,重回18000-19000元/吨区间。

从价格逻辑来看,可以分为三个阶段,第一阶段是消费驱动的上涨逻辑,1-4月在海外经济持续修复的情况下,欧美经济数据亮眼,宏观情绪向好,出口贡献需求增长3%,叠加国内进入消费旺季,库存持续去化夯实基本面,对铝价具有支撑。

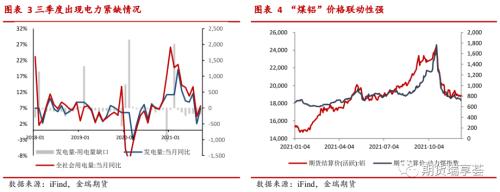

第二阶段是电力紧张问题以及能耗双控政策带来的供给短缺预期,进入5月下旬,因云南降水不足而导致电力供应紧张,云南省要求降低高能耗企业生产负荷,最初是要求降低负荷10%,后最高要求提高至40%,影响产能高达160多万吨,同时也影响了新投的预期,二季度神火、海鑫以及宏泰等原计划新投的产能受此干扰均难以投放,影响产能约50万吨,进入8月中旬,发改委印发了《2021年上半年各地区能耗双控目标完成情况晴雨表》,其中青海、宁夏、云南、新疆等电解铝大省均未完成能效控制目标,在此之后,各省开始发布能耗双控政策,叠加部分地区因电力紧张问题,截至9月底,各地区累计减产约300多万吨,至此市场对于供给短缺的预期达到顶峰,沪铝主力也一路飙升至24000元/吨以上,铝也成为了有色金属中的明星品种。

第三阶段则是成本坍塌的预期使得铝价断崖式回落,在进入十月后,电力紧张问题持续发酵,国家为了稳定电力成本,开始对煤炭价格实施强监管,黑色系期货价格由此暴跌,对于电解铝行业而言,电力成本占其生产成本的30%-35%左右,煤炭价格的大幅下挫同样影响市场对于电解铝成本下跌的预期,铝价至此一路下跌至18000-19000元/吨区间,至11月所有利空出尽后,铝价重新回归基本面逻辑震荡运行。

二、远期供应:双碳逻辑仍未走完,政策决定投产上限

对于明年供应端来说,铝土矿进口依赖度预计将进一步增加,氧化铝依旧保持过剩格局,主要矛盾还是聚焦在电解铝的供给端,即在双碳背景下电解铝明年的产能是否能恢复,下面我们将从产业链供应端各核心环节的情况来详细论述这一问题:

2.1 电解铝:双碳政策持续影响,产能依旧受到制约

今年电解铝供应极大地受到供应端的扰动,因电力紧张、能耗双控等原因,电解铝新投及复产均不及预期,截至12月初,电解铝运行产能为3771万吨,较去年下降182万吨,截至10月份,电解铝累计产量为3263万吨,同比增长4.6%。

能耗双控政策对今年电解铝产能产生了极大的限制,预计到年末,电解铝的运行产能将被压缩至3758万吨,站在2021年年末展望未来铝的基本面情况,市场的主要聚焦于明年的投复产量级和节奏将如何变化?

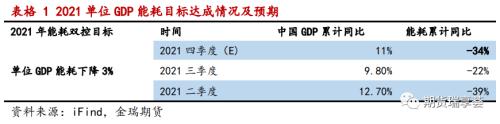

“十四五”规划纲要将“单位GDP能源消耗较2020年降低13.5%”作为经济社会发展主要约束性指标之一,要完成此目标,年均能耗强度降幅至少需要达到2.6%,根据国家统计局,今年3季度累计单位GDP能耗降低2.3%,假设4季度GDP增速为4%的情况下,年内能耗消费量需要下降34%才能达到年均降能耗指标,该目标的达成在现阶段增煤保供的情况下仍旧相对困难,而今年无法完成指标会使得远期目标的执行受到负累,叠加明年经济增速或将放缓的预期,预计明年单位GDP能耗目标将不会低于2.6%,这意味着高能耗的行业大概率受到能耗限制,供给端存在约束的预期。

电解铝行业产能之所以受到能耗双控的管制,主要是由于电解铝行业是耗电大户,生产一吨电解铝需要13500kw/h的电,约占整个铝产业耗能的 70%以上,而电解铝行业大多采用火力发电,高耗能同时伴随着高“碳”排放量,使用火电生产 1 吨电解铝约排放 11.2 吨 CO2,若是使用绿色清洁能源,则不会影响到能耗目标的实现,所以在谈论明年投复产情况的时候,我们需要先考虑未来能耗政策目标的设定与实施各省电力结构的趋势性变化以及实际使用情况。

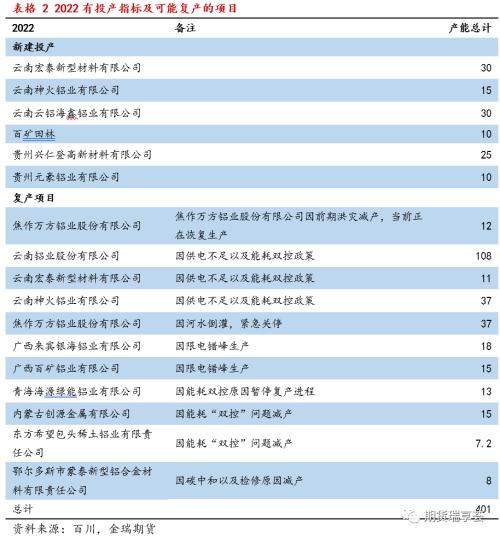

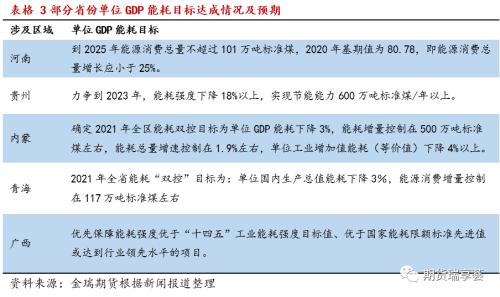

从能耗政策方面来看电解铝行业作为高能耗行业,供给受到能耗管控的影响较大,而每个地区的能耗管控目标或有所差别,我们整理了2022年可能投产或复产的项目,发现可能投复产的项目主要分布在云南、河南、贵州、内蒙、广西以及青海。

各省政府发布的公文中,只有河南和贵州发布了后续能耗双控的计划目标,目标设置来看,各省份的目标与十四五规划中的目标相差不大,从执行情况来看,在发改委发布的《2021年上半年各地区能耗双控目标完成情况晴雨表》中,云南、青海、广西上半年能耗强度不降反升,为一级预警,且能耗消费总量控制也为一级预警,河南、贵州在能耗强度降低方面为一级预警,在能耗总量控制方面为二级预警,内蒙在能耗强度和总量控制方面均为三级预警,此后除青海外其余省份电解铝企业均有不同程度的减产停产,其中云南电解铝企业减产量最多,为66万吨,广西、河南、贵州、内蒙古分别减产36万吨、12万吨、8万吨以及16万吨,说明如果要严格完成能耗双控的指标,对于电解铝等高耗能行业产能的控制仍旧相对严峻。

对于电解铝行业来说,需要稳定的电力来源,一旦出现停电断电的情况,企业的损失较大,还可能影响电解设备的寿命,而目前风电和光伏的电力供应稳定性不足,能够并网为电解铝企业使用的比例仍然较低,故目前电解铝企业能够使用相对稳定的清洁能源只有水电,从电力结构来看,云南、贵州、青海两省的水电占比较高,其余省份则主要依靠火力发电。

目前了解到具有投产指标的企业分别位于云南、贵州、广西,涉及产能120万吨,但从上面两个角度综合考虑,我们认为只有云南项目能够投产,新投产能为75万吨,从复产项目来看,主要集中在河南、云南、广西,其中河南项目主要是因为前期洪灾原因减产,广西项目主要因限电错峰生产,在保供增煤的政策下我们预计限电问题有所缓解,假设前述减产项目能够全部复产,则复产产能为238万吨。综合来看,我们认为明年的产能将在目前运行产能基础上增加313万吨,且产能投放主要集中在明年中下旬,明年产量总共增加0.3%。

海外方面,共新增98万吨的产能,新建投产项目为41万吨,复产项目为57万吨,目前暂未听闻海外有大的炼厂减产的消息,但冬季来临,海外能源问题仍旧存在一定隐患,可能会影响产能的投放。

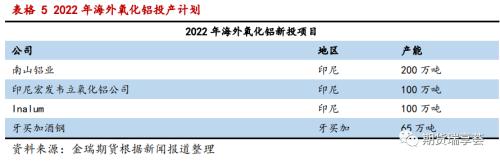

2.2 氧化铝:海内外产能仍在扩张,供给维持小幅过剩

今年氧化铝供应依旧维持增长趋势,根据IAI数据,今年1-10月全球氧化铝产量为11552.4万吨,同比增长4.9%,其中中国氧化铝贡献大部分增量,海外氧化铝累计产量为5252.7万吨,同比仅增2.3%,主因今年海外氧化铝供应扰动颇多,因受到意外事故和自然灾害的影响,Alumar、Gramercy、Jamalco氧化铝厂先后宣布减产,其中Gramercy已于年内复产,Alumar氧化铝厂将在2022年一季度恢复生产,2022年四季度将完全复产,而Jamalco氧化铝厂预计于2022年6月末重启生产,共影响产能282万吨,相当于每月减少18.7万吨的产量,而明年海外氧化铝待投产项目依旧较多,新增产能主要在印尼,总共计划投产465万吨。

国内方面得益于10月前铝价高企给产业链带来的可观利润,氧化铝企业生产利润一度达到4000多元/吨,氧化铝厂生产动力十足,今年1-10月国内氧化铝产量为6299.7万吨,同比增长7.3%,在利润趋势下,国内氧化铝产能继续扩张,2021年12月中国氧化铝建成产能为8954万吨,同比上涨1.6%, 那么明年氧化铝的产能是否能继续扩张呢?在氧化铝成本中,电力成本、烧碱、原料分别占37%、35%、13.5%,根据全国煤炭交易会上公布的中长期签订合同履约工作方案,2022年煤炭定价基础为700元/吨,年度长协价格区间为550-850元/吨,如果其余成本不变的情况下,氧化铝企业的利润在347-519元/吨之间,在只考虑利润的情况下,预计氧化铝产能依旧会维持增长。

相较于电解铝生产的需求,今年氧化铝是过剩的。而2022年国内新增项目较多,在产业利润的驱动下,新增产能预期有500万吨,复产方面有较大的不确定性,云南文山铝业有限公司、山西信发化工有限公司皆因原料不足而压产,若矿石充足则可以随时复产,涉及产能160万吨,另外因为政府限电政策而停产的东方希望(三门峡)铝业有限公司、洛阳香江万基铝业有限公司皆有望于2022年重新恢复产能140万吨,2021年12月氧化铝运行产能为7225万吨,保守预期明年投复产能为700万吨,则明年氧化铝在产产能或达到7925万吨,基于明年电解铝的产量投放预期在3913万吨的假设,按照1吨电解铝需要消耗1.95吨的氧化铝,再扣除3%的非冶金级氧化铝需求,仍有57万吨的过剩量级,氧化铝价格可能进一步下跌。

2.3 铝土矿:国产矿扰动颇多,进口矿需求预计进一步扩大

2021年国内铝土矿扰动颇多,北方地区由于环保督察、安全检查等原因导致铝土矿开采受限,又因河南遭遇暴雨导致矿山停产,部分省份矿山安全检查导致国内矿较为紧缺,,1-10月份我国铝土矿同比减少5%,国内低品位铝土矿均价从年初的308.75元/吨上涨到11月的428元/吨,涨幅超过38%;高品位铝土矿价格从年初421.25元/吨上涨至500元/吨,涨幅约18.7%。

今年进口铝土矿的依赖度不断上升,1-10月我国累计进口9099万吨,同比增涨36.32%,目前进口矿的使用越来越普遍,进口矿价格有一定优势:澳洲铝矿到岸价格为43美元/吨,折合人民币274.4元/吨,几内亚铝矿到岸价格为53美元/吨,折合人民币379.7元/吨。我国靠近港口的城市(如山东、广西和内蒙古)目前大多使用进口矿进行生产,而部分内陆城市(如河南、重庆、山西)等利用工艺改造,也可把原来的国产矿产能转化为使用进口矿来进行生产,且使用进口矿的比例逐渐在提高,从明年氧化铝的投产地域来看,多集中在山东、广西、重庆等地区,预计明年进口矿的需求将继续扩大,需要注意的是今年印尼在11月底宣布将禁止铝土矿出口,但考虑到印尼进口铝土矿占我国进口矿的比例不高,仅为15%左右,印尼进口矿的短缺可通过其他国家的进口来弥补,预计对铝土矿进口量级影响不大。但是,值得注意的是,进口铝土矿集中在几内亚和澳大利亚,集中度的提高可能使得海外国家政治不稳定所带来的供应风险进一步上升。

三、消费预期:终端消费分化明显,消费略显平淡

3.1 海外疫情修复,铝初级加工品出口预计下滑

2021年作为出口的初级加工品的消费占铝总消费的9%,预计明年该比例将进一步下滑。2021年中国率先从疫情中恢复,中国完整的上下游和基础设施配套吸引了外资制造业的回流,海外消费逐渐恢复过程中大大拉动了对于我国初级加工材的需求,2021年1-10月我国铝材净出口为308万吨,同比增长18.7%,但随着疫情逐渐走向稳定,海外制造业逐渐回暖,可能会减少我国初级加工材的需求,我们认为明年的铝材出口同比增速将下滑12%。

3.2 地产不再托底消费,内需转向新兴领域支撑

3.2.1 房地产

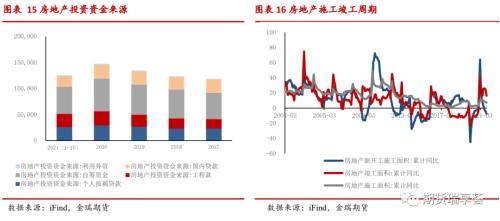

作为国内最大的铝终端消费领域,房地产约占铝消费的28%,今年在“三条红线”以及开设房产税试点等政策的影响下,房地产行业持续走弱,从今年的新开工和施工面积来看均有明显的下滑,虽然进入四季度政策逐渐出现松动迹象,个人按揭贷款部分有所回暖,同比上升0.93%,但房企资金整体回笼速度仍慢,房地产投资资金总额同比下滑9.48%,房地产投资资金来源中工程款、自筹资金、国内贷款同比增长分别为-19.17%、-2.78%、-27.23%。回款速度受阻大大拖累了房地产企业的现金流,同样对竣工端造成一定的阻碍,竣工面积增速连续两个月走弱,从10月份竣工端面积来看,同比下降20.56%,另外由于房地产竣工面积与新开工面积间往往存在2-3年的剪刀差,按照过往数据来看,2020年新开工施工面积同比有较大幅度的下滑,按此推断,明年竣工面积或出现边际回落,预计明年房地产消费将呈现负6%增长,对于铝消费的影响为-1.7%。

3.2.2 汽车

2021年因芯片问题持续发酵,传统汽车板块消费并不及预期,从5月开始汽车产量同比开始下滑,据AutoForecast Solutions数据,截至11月中国汽车市场累计减产量已达198.1万辆,但因为2020年低基数原因,2021年1-10月汽车产量累计同比增长5.46%,新能源板块由于我国能源结构转型以及出台各种优惠政策,2021年迎来了井喷式增长,2021年1-10月新能源汽车产量累计同比增长192%。

展望2022年,汽车产量方面,预计芯片问题有所缓解,从市面上看汽车的交付时间较之前已经开始缩短,且马来西亚疫情缓解,其芯片封测厂开始陆续作业,芯片至暗时刻已经过去,汽车产量有逐渐向好的预期;汽车铝化率方面,在双碳大背景下,汽车轻量化是主流趋势,欧洲铝业协会研究显示汽车每减重 100 公斤,油耗降低 0.4 升/百公里,二氧化碳排放可减少1公斤,新能源汽车出于续航能力的考量车身往往会使用更多的铝合金以达到减重的目的,根据摩根士丹利预测,2021年和2025年中国新能源(4.32 -6.09%,诊股)汽车的渗透率分别为10%和26%,随着新能源汽车的渗透率逐步提升,我们预计新能源汽车产量增速为35%,传统汽车产量增速为7%,按照传统汽车和新能源汽车占终端消费的占比(分别为7%、2%)进行测算,汽车领域对于铝的消费增速贡献为1.19%。

3.2.3 光伏

根据我国“十四五”规划中的“碳达峰”的发展目标“到 2030年我国非石化能源占一次能源消费的比重需要达到25%,2025年要占到20%左右,年均增速约为0.8%”;国家能源局也在《关于征求2021年可再生能源电力消纳责任权重和2022—2030年预期目标建议的函》中提出2021年我国非水可再生能源发电量在电力总量中的占比可达到12.7%。受益于对能源结构转型的积极推进,我国光伏布局依旧热度不减,1-10月光伏新增装机容量为29.31GW,同比增长34%,预计年底可达63GW,但受制于硅料产能的短缺,光伏新增装机量并未完全释放。而硅料新增产能已经在今年四季度开始陆续投放,明年硅料紧张的问题预计有一定的缓解,今年因硅料紧张而未完成装机的光伏预计将为明年新增光伏贡献增量,明年光伏新增装机量将达到75GW以上,光伏的增速将达到20%,按照光伏占铝终端消费的2%计算,则光伏对于铝终端消费的贡献为0.5%。

3.2.4 特高压

根据国家电网工作会议披露,十四五期间将核准开工10交10直线路,预计十四五期间特高压总投资3000亿元,年均600亿元,线路长度将从2019年的28352公里增长到40825公里。2021年南昌-长沙、荆门-武汉特高压交流等重点工程获得核准;白鹤滩-江苏特高压直流等工程开工建设,年内白鹤滩-江苏特高压项项目快速推进,根据smm数据显示,因11月白鹤滩-江苏订单集中交货,线缆企业开工率显著提升,环比增长2.19%至41.93%。到2022年,我国将完成安徽芜湖、山西晋中等十余个特高压变电站扩建工程,且武汉-南昌、陇东-山东、哈密-重庆工程均有可能在2022年获准,由于特高压线路建设周期为2-3年,因此随着新核准线路建设的陆续推进,明年我国特高压线路长度将保持稳定增长,按照特高压交流线路平均每公里用铝量63.43吨,直流线路平均每公里用铝量55.17吨来计算,大约新增铝消费29万吨。

3.3 消费小结

我们对需求的判断是全年-0.1%,其中出口贡献降幅0.38%,内需贡献增福0.27%,内需主要受到地产的拖累,但汽车、光伏以及基建消费平稳增长,预计能弥补地产行业带来的消费减量,总体来看,消费的同比变化不大。

四、总结与结论

4.1 价格判断

基于双碳大背景,在国内产量投放有限的前提下,我们认为明年全球铝市场将短缺68万吨。刨除原铝进口的量级后国内供需短缺129万吨,国外过剩61万吨,国内仍旧需要进口铝锭的补充,境内较境外偏强运行,沪铝价格波动区间在【17000,23000】之间,伦铝价格波动区间在【2400,3200】。

在库存变化节奏方面,由于今年供给端运行产能已经处于较低的量级,加上明年的新投和复产不会一蹴而就,产能将进行缓慢的爬坡,而水电的丰水期在5月,我们预计新增产能集中在5月后缓慢释放。建议一季度后观察去库节点,在去库逻辑下,月差走强的概率较大,建议择机布局月差正套或者交易基差走强逻辑。

4.2 风险因素

从供给方面看,电解铝的投复产量级有一定不确定性,虽然国家双碳计划制定了“单位GDP能源消耗较2020年降低13.5%”的目标,但具体执行的节奏方面难以预期;如果供给端超预期投放或者消费端不及预期,那么铝价仍有下行的可能。