2021年,镍整体维持强势运行,价格重心明显抬升。除了3月份受到青山公布高冰镍消息扰动以及9月份能耗管控政策的影响出现较为明显的月度跌势,其余月份价格均录得上涨。沪镍主力合约最高触及161600元/吨,创上市以来新高,LME镍最高涨至21425美元/吨,为7年来新高。目前镍价仍处高位震荡走势之中。

供应方面,2022年印尼镍铁项目加速释放,继续挤占国内市场,国内镍铁行业对于镍矿需求下降,矿端供应暂无紧缺预期。国内电解镍产出弹性较小,产量保持平稳,但印尼高冰镍和湿法中间品供给释放预期较大,或挤占精炼镍需求,电解镍进口预期下滑。新能汽车快速发展,硫酸镍产量持续扩张。整体原生镍供给增量明显,库存有望得到补充。

需求方面,2022年不锈钢仍有较多项目待投产,但国内外需求增速预计明显放缓,不锈钢供需趋松,可能会对价格有所压制。新能源行业维持高景气趋势,全球新能源汽车需求增长及高镍化趋势下三元动力电池对镍的需求保持较高增长,关注硫酸镍条线可能出现的结构性矛盾,或阶段性为镍价注入新动能。

总体来看,供应端无论是镍铁,还是湿法及高冰镍项目均有较大增产预期,需求端传统领域不锈钢增速预计放缓,新能源延续强势,供需整体趋松,预计价格重心较今年或有下移。但是当前低库存水平下需关注供需释放的节奏以及可能带来的结构性矛盾,表现在价格上仍会出现阶段性的强势。

风险因素:印尼和菲律宾政策不确定性、国内能耗双控政策不确定性、新增项目投产不确定性。

1

行情回顾

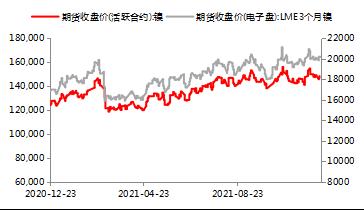

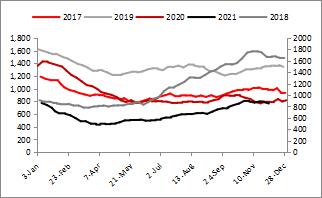

2021年,镍整体维持强势运行,价格重心明显抬升。除了3月份受到青山公布高冰镍消息扰动以及9月份能耗管控政策的影响出现较为明显的月度跌势,其余月份价格均录得上涨。沪镍主力合约最高触及161600元/吨,创上市以来新高,LME镍最高涨至21425美元/吨,为7年来新高。目前镍价仍处高位震荡走势之中。

具体来看,年初镍价延续震荡偏强态势,全球流动性宽松下经济复苏延续,同时市场对于春节假期后需求预期向好,宏微观共振下节后镍价随有色板块一起快速拉升 ,由年初的128000元/吨附近最高上冲至149350元/吨。随后2月底青山高冰镍路径打通的消息在市场发酵,镍价高台跳水,一路下泄至118000元/吨。经过一个多月的低位盘整消化,于4月下旬镍价才开始企稳,海内外经济持续复苏,尤其下游不锈钢出口表现亮眼,新能源车也迎来爆发,镍价随有色板块一起重拾升势。基本面向好下,镍价一路震荡上行,于9月初上破15万元/吨。9月中旬,国家能耗双控政策趋严,镍铁和不锈钢产量大幅受限,随后硫酸镍、三元前驱体、三元材料也有企业限产,市场对需求预期转弱,镍价再次下行至135000元/吨附近。国庆节后,国务院提禁止运动式减碳和一刀切限电,下游开始逐步复产,镍铁供需仍维持偏紧,镍价大幅上涨,沪镍主力合约最高触及161600元/吨,创上市以来新高。随后发改委保供稳价,全球能源危机得到明显缓解,国内经济下行压力加大,宏观氛围有所转弱,镍价也高位回落。但基本面的支撑仍存,镍价再次回归高位震荡走势,核心震荡区间141000-154000元/吨。

图1

镍价走势回顾

资料来源:Wind;东海期货研究所整理

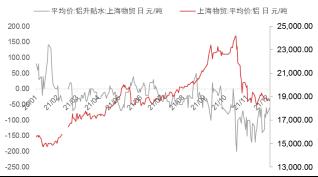

图2

铜价走势回顾

资料来源:Wind;东海期货研究所整理

2

原生镍供给增量明显

2.1

镍矿供应暂无紧缺预期

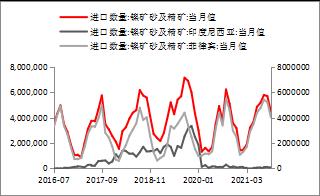

2014-2016年间,由于印尼实行镍矿出口禁令,全球镍矿产量逐步下降。2013年,中国累计进口镍矿7129.2万实物吨,其中进口自印尼4109.1万实物吨,进口自菲律宾2970.8万实物吨。到了2016年中国的镍矿进口量达到最低点3209.6万实物吨,其中进口自印尼10.58万实物吨,进口自菲律宾3052.6万实物吨。2017年开始,随着印尼出口限制的放宽,全球镍矿产量持续回升。2019年中国的镍矿进口量5613.2万实物吨,其中进口自印尼2387.7万实物吨,进口自菲律宾2998万实物吨。2020年开始,印尼再次全面禁止镍矿出口,我国镍矿进口量降至3912.2万吨,其中自菲律宾镍矿进口3198.4万吨,自印尼镍矿进口340.1万吨,同比下降85.8%。今年1-10月,我国镍矿进口3761.3万吨,累计同比增16.2%,其中自菲律宾进口3417.7万吨,自新喀里多尼亚进口171.9万吨,自印尼进口64万吨。

港口库存方面,截至12月3日,我国十大镍矿港口库存共报767.23万吨,较去年同期基本持平。但由于国内能耗双控政策调控下,国内镍铁产量低于去年,镍矿的紧张程度弱于去年。在印尼禁矿的背景下,我国镍矿供应量难有明显增量,SMM预计明年中国进口镍矿总量约4400万吨,稍高于今年。菲律宾高品位矿逐步枯竭,进口镍矿品位大幅下滑,预计明年镍矿品位会继续下滑,中品镍矿均品位或将下滑至1.35%附近。不过由于镍铁行业逐步向印尼转移,国内镍铁行业对于镍矿需求下降,镍矿供应暂无紧缺预期。

图2

全球镍矿产量

资料来源:WIND,东海期货研究所整理

图3

我国镍矿进口数量

资料来源:WIND,东海期货研究所整理

图 4我国十大镍矿港口库存

资料来源:WIND,东海期货研究所整理

图 5镍矿车板含税价

资料来源:WIND,东海期货研究所整理

2.2

印尼镍铁加速释放

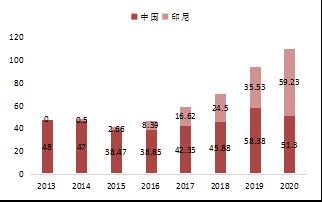

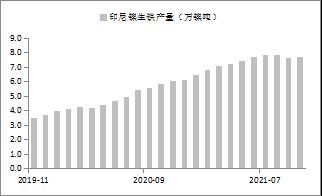

由于我国镍矿对外依存度高,我国镍铁产量受印尼镍矿政策影响明显。2011-2013年我国镍铁产量(以金属镍计)由25万吨迅速增至48万吨,2014年后由于受到印尼原矿禁止出口政策的影响,我国镍铁产量又不断下降至2016年的38万吨左右。2017年印尼政府放松原矿出口政策后我国的镍铁产量也因此得到回升,2019年镍铁产量达到58.38万吨。2020年印尼再次禁矿,当地镍冶炼产业不断崛起,整个镍铁产业重心逐步向印尼转移,2020年我国镍铁产量51.3万吨,印尼镍铁产量59.23万吨,反超中国。

今年受能耗管控影响,国内镍铁产量进一步下降。据SMM,1-10月我国镍铁产量36.7万金属吨,同比减少15%,预计2021年镍铁产量 43 万金属吨,同比下降 16%。印尼方面,今年1-10月印尼镍铁产量 73.4 万金属吨,同比增加 56%。SMM预计今年印尼镍铁产量约 88.6万金属吨,2022年印尼镍铁产量在高冰镍投产预期下可达到116.9万镍吨,同比增32%,2022年全球镍铁总产量预计155.9万镍吨,同比增加18.2%。

图 6我国和印尼镍铁产量

资料来源:SMM,东海期货研究所整理

图 7印尼镍生铁产

资料来源:SMM,东海期货研究所整理

图 8我国镍生铁产量

资料来源:SMM ,东海期货研究所整理

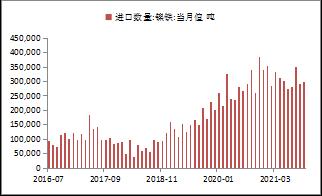

图 9我国镍铁进口数量

资料来源:WIND,东海期货研究所整理

随着印尼镍冶炼产业的发展,印尼镍铁不断反哺国内,2020年印尼禁止镍矿出口后,我国自印尼进口镍铁量更是大幅增长。据海关总署,2020年中国镍铁进口总量344.34万吨,同比增加79.89%。其中自印尼进口镍铁量272.80万吨,同比增加99.55%。今年来印尼镍铁产量虽有增量,但是由于当地不锈钢产业爆发式增长,镍铁出口至中国部分增量较为有限。1-10月份,中国进口印尼NPI总量预计36.6万镍吨,同比去年1-10月份累计进口增速仅20.6%,远低于预期产量增速。在高盈利刺激以及疫情恢复下,2022年印尼镍铁项目加速释放,印尼不锈钢产量增量有所下降,国内镍铁进口压力较今年预期上升。国内能耗双控政策将持续抑制高耗能行业发展,叠加国内镍铁企业缺乏成本优势,印尼镍铁将继续挤占国内市场。

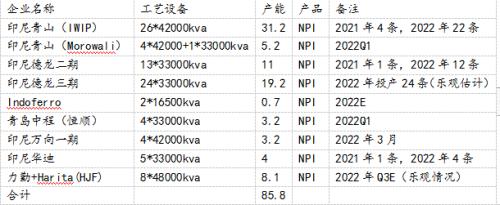

表 12022年印尼主要镍铁项目

资料来源:SMM,东海期货研究所整理

2.3

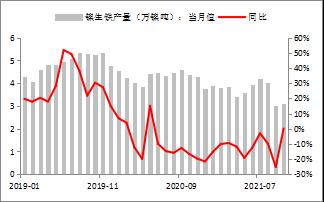

电解镍进口预期下滑

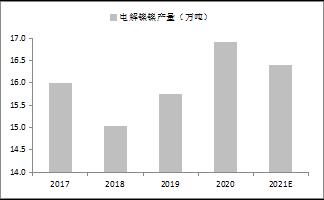

由于缺少新增产能投产,国内电解镍产能固定,今年金川镍下游需求偏弱,产量小幅下降,但整体保持平稳。据SMM,1-10 月国内电解镍产量 13.5 万吨,同比小幅下降3.8%,预计2021年电解镍产量16.4万金属吨,同比降幅3.5%,绝对量减少约0.5万吨。未来国内电解镍产出弹性依然较少,预计 2022年电解镍产量16.5万吨,同比持平。

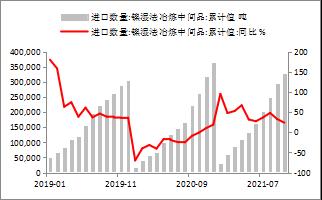

进口方面,由于新能源车市场爆发,镍豆需求大增,今年电解镍进口量大幅上升。据海关总署,1-10 月我国精炼镍及合金进口量20.9 万吨,同比增幅达96%。2022年新能源车增速仍然较高,不锈钢产量小幅增加,但高冰镍和湿法中间品供给释放预期较大,预计三元前驱体企业对镍豆、镍粉的需求或有下降,进口预期下滑。

图 10精炼镍及合金进口量

资料来源:SMM ,东海期货研究所整理

图 11我国电解镍产量

资料来源:WIND,东海期货研究所整理

2.4

硫酸镍持续扩张

随着新能源汽车迈入高增长时代,以及三元电池高镍化提速,硫酸镍需求旺盛,硫酸镍产量持续扩张。据SMM,2021年1-10月我国硫酸镍产量23.1万金属吨,同比增加109%。镍湿法中间品进口量维持高位,据海关总署,2021年1-10月我国镍湿法中间品进口32.6万吨,折合金属量约5.2万吨,同比增加24.4%。今年5 月力勤湿法项目投产,提产顺利,带动我国湿法中间品进口快速增加。2022年是印尼湿法项目投产及爬产的大年,相对确定的项目有力勤二期、华越一期以及青美邦项目,总计投产产能12.8万金属吨。

今年3月份青山发布消息称自2021年10月起将向华友和中伟分别每年供应6万吨和4万吨高冰镍。镍铁-高冰镍路径打通的消息一度引发市场巨震,自此火法项目也将为硫酸镍原料供应提供增量弹性。2022年印尼高冰镍项目预计也有明显增量,其中青山预计产出不低于10万金属吨,其他项目则更多参考镍铁与硫酸镍经济性。

图 12我国硫酸镍产量

资料来源:SMM ,东海期货研究所整理

图 13我国镍湿法中间品进口量

资料来源:WIND,东海期货研究所整理

表 2印尼主要湿法中间品和高冰镍新建项目

资料来源:新闻整理,东海期货研究所整理

3

低库存下关注供需释放的节奏性问题

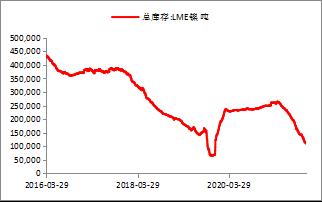

库存方面,电解镍库存趋势性比较明显。2014年以来,硫化矿近乎充分开采,资源呈现枯竭之势。LME镍价自2014年5月份的高点21625美元/吨单边下行至2016年1月份的7550美元/吨,镍价的低迷走势难以支撑硫化镍矿高额的开采成本,引发全球硫化镍矿关停潮。镍国际巨头纷纷收缩产量,全球电解镍产量出现下滑。全球镍市场自2016年开始持续去库,到2019年降至近十年来低位水平。2020年受到疫情扰动,LME库存低位回升。今年新能源市场爆发,硫酸镍原料供应紧张,传统需求不锈钢超预期增长,电解镍需求旺盛,供需紧缺下二季度以来电解镍库存持续去化,截止12月3日,LME 镍库存11.3万吨,为自2019年12月以来的最低库存,较年初下降13.5万吨。其中镍板库存1.8万吨,下降1.8万吨,镍豆库存9.7万吨,下降11.4万吨。国内镍社会库存1.4万吨,较年初下降1.1万吨。明年传统需求不锈钢增速预计放缓,新能源边际驱动增强,供应端无论是镍铁,还是湿法及高冰镍项目均有较大增产预期,库存有望得到补充,但是当前低库存水平下需关注供需释放的节奏以及可能带来的结构性矛盾。

图 14LME镍库存

资料来源:Wind,东海期货研究所整理

图 15上期所镍库存

资料来源:Wind,东海期货研究所整理

4

需求端新旧动能分化

4.1

不锈钢供需趋松

2020年受到疫情的扰动,全球不锈钢产量小幅下滑。今年随着海内外消费的复苏,不锈钢需求旺盛,产量超预期增长。今年上半年下游制品的同比增速平均超30%以上,不锈钢出口量也在上半年持续增加并在6月份创新高。但目前国内下游制品的产量增速下滑,出口量亦开始高位回落。与此同时,9月开始国内能耗管控趋严,不锈钢产量大幅下降,截至10 月,我国不锈钢产量累计2710万吨,同比增加13%,其中300系产量1360万吨,同比增加11%,占比50%。2021年全年来看,SMM预计总产量约3212万吨,同比增幅7.6%。而明年考虑到新增产能的投产预期,SMM预计不锈钢总产量仍有增幅,明年不锈钢总产量约2%的增幅,总量约3271万吨。其中主要增幅来自300系不锈钢,增幅约5.5%,其中200和400系不锈钢基本维持稳定的水平。

图 16全球不锈钢粗钢产量

资料来源:Wind,东海期货研究所整理

图 17中国不锈钢粗钢产量

资料来源:Wind,东海期货研究所整理

全球不锈钢产量增量主要来源于中国和印尼。在禁矿背景下,印尼凭借资源优势,当地镍产业链建设快速发展,有望跃居全球第二大不锈钢生产国。印尼生产的不锈钢主要是300系为主,且从2019年开始产量增速提高,2020年同比增速23%。今年因为印尼德龙新增产能的投产,总产能已达500万吨。产量方面,当前印尼月均不锈钢产量约44万吨,2021年印尼不锈钢总产量预计同比增87%至503万吨,其中青山产量约375万吨,德龙产量约128万吨。2022年,SMM预计仍有增速,产能将达到700万吨,产量预计将扩产至680万吨。

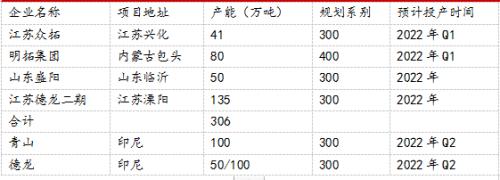

新增产能来看,明年仍有较多项目待投产。国内方面,据SMM统计,目前不锈钢项目规划产能 306 万吨,但政府对高耗能行业的新建项目管控严格,且明年不锈钢需求存在放缓风险,实际投产量可能会受到企业资金、国家政策、以及行业利润等的影响。印尼方面,2022年新增项目投放预期较强,主要是青山和德龙的项目,合计150-200万吨产能,投产预计在明年二季度。由于印尼不锈钢大部分出口至中国,因此印尼不锈钢产量的增加也会一定程度增加我国不锈钢的供应量。

表 32022年我国和印尼不锈钢待投产能项目

资料来源:SMM,东海期货研究所整理

不锈钢需求方面,据中特协数据,2021年1-9月中国不锈钢表观消费量2035.2万吨,同比增长近10%。考虑到9月后国内限电限产影响以及出口增速放缓,全年预计同比增幅收窄至7%约2735万吨。2022年国内外需求增速预计明显放缓,不锈钢供给预期宽松,可能会对价格有所压制。关注新项目投产情况。

4.1

新能源增速爆发

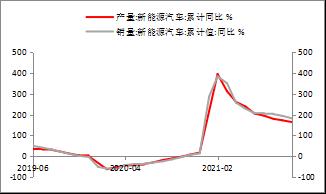

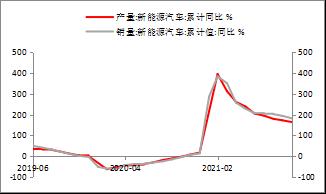

近年以来,国家陆续出台了一系列扶持培育政策,新能源汽车发展迅猛。特别是在“碳达峰、碳中和”大背景下,车企电动化快速转型。2020年10月20日,国务院办公厅关于印发《新能源汽车产业发展规划(2021—2035年)》的通知,提出到2025年新能源车将占新销售汽车的20%,2035年纯电动汽车将会成为新销售车的主流。据中汽协数据,1-10月我国新能源(4.32 -6.30%,诊股)汽车产销分别达到256.6万辆和254.2万辆,同比增长均为1.8倍。2020 年我国新能源汽车渗透率从 2019 年的 4.7%提升至 5.4%。2021年7月渗透率首次突破10%,11月单月新能源零售渗透率达20.8%,1-11月累计渗透率13.9%,已进入加速发展的新阶段,政策计划有望提前实现。2021年10月26日,国务院发布《2030年前碳达峰行动方案》中提出“到2030年当年新增新能源、清洁能源动力的交通工具比例达到40%左右”,进一步打开新能源汽车发展空间。同时,在欧盟碳排政策、美国新能源刺激政策下,欧美及日韩车厂纷纷加快电动化转型,全球新能源行业将维持高景气趋势。

图 18新能源汽车产销情况

资料来源:Wind,东海期货研究所整理

图 19我国三元材料产量

资料来源:Wind,东海期货研究所整理

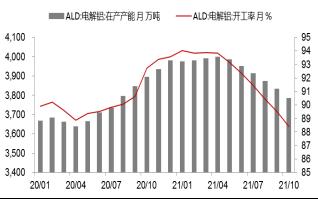

图14

电解铝产能&;产能利用率

资料来源:Wind,东海期货研究所整理

新能源汽车用镍主要体现在锂电池中的三元前驱体,近年来随着三元动力电池技术进步和市场认可度提高,三元前驱体材料产量逐年上升。全球三元前驱体产能90%在中国,分布比较集中。据ICC鑫椤资讯统计数据显示,中国三元前驱体产量从2016年的7.5万吨增加到2020年的33.4万吨,年化增速45%,2020年同比增长20.1%。据不完全统计,2021年国内三元前驱体产能预计超过80万吨,2025年国内三元前驱体产能预计将超过260万吨,中伟股份(155.32 -3.49%,诊股)、华友钴业(108.53 -3.31%,诊股)、道氏技术(23.80 -4.11%,诊股)均计划至2025年形成50万吨三元前驱体产能,格林美(10.18 -1.07%,诊股)则规划40万吨的产销量,兰州金通为10万吨。

三元正极材料主要包括NCM111、NCM523、NCM622、NCM811和NCA五种类型,其中NCM811和NCA为高镍三元材料。各系别来看,未来高能量密度的汽车仍是政策主方向,更大的电池容量可以增加里程,从30-45kwh每车的装车量(NCM111)到50-65kwh(NCM622/NCM523),再到75-80kwh+(NCM811),高镍低钴的电池技术仍是主要趋势。随着高镍化进程加速,三元电池材料已基本完成了由低镍NCM333向中镍NCM523和NCM622的过渡,海内外接下来将迎来8系NCM的装机浪潮,而9系NCA整体增速可能不及高镍NCM,但也将带来小幅增量。据CIAPS统计数据,2021年三元正极材料中,高镍材料市场份额为30%,预计2025 年高镍需求量将提升至 64%。三元动力电池未来高镍化将带动镍消费的提升,根据IEA和BloomBergNEF预测,在未来高镍三元电池占据市场主流的背景下,动力电池领域硫酸镍的需求量将从2020年的38万吨增长至2035年的500万吨;镍氢电池领域对硫酸镍需求将比 2020年增长613%,达到57万吨。

表3

2021年电解铝新投产不及预期(单位:万吨)

资料来源:SMM,东海期货研究所整理

表4

2022年新投产能预期

资料来源:安泰科,东海期货研究所整理

5

供需平衡及行情展望

供应端整体来看,2022年印尼镍铁项目加速释放,继续挤占国内市场,国内镍铁行业对于镍矿需求下降,矿端供应暂无紧缺预期。国内电解镍产出弹性较小,产量保持平稳,但印尼高冰镍和湿法中间品供给释放预期较大,或挤占精炼镍需求,电解镍进口预期下滑。新能汽车快速发展,硫酸镍产量持续扩张。整体原生镍供给增量明显,库存有望得到补充。

需求端整体来看,2022年不锈钢仍有较多项目待投产,但国内外需求增速预计明显放缓,不锈钢供需趋松,可能会对价格有所压制。新能源行业维持高景气趋势,全球新能源汽车需求增长及高镍化趋势下三元动力电池对镍的需求保持较高增长,关注硫酸镍条线可能出现的结构性矛盾,或阶段性为镍价注入新动能。

供需平衡方面,供应端无论是镍铁,还是湿法及高冰镍项目均有较大增产预期,需求端传统领域不锈钢增速预计放缓,新能源延续强势,供需整体趋松,预计价格重心较今年或有下移。但是当前低库存水平下需关注供需释放的节奏以及可能带来的结构性矛盾,表现在价格上仍会出现阶段性的强势。据国际镍业研究组织(INSG)数据,2020年全国原生镍产量249.1万吨,2021年产量达到263.9万吨,2022年产量将达到312万吨。不过由于印尼和中国政策的不确定性,产量还存在不确定性。2020年全球原生镍消费量238.4万吨,预计2021年全球原生镍消费量将增至277.3万吨,2022年将增至304.4万吨。2020年镍过剩10.7万吨,2021年镍短缺13.4万吨,2022年镍过剩7.6万吨。

表 4全球原生镍供需平衡